В процессе использования нематериального актива происходит постепенное списание его первоначальной стоимости с помощью амортизационных отчислений. С 1 числа месяца, следующего за месяцем поступления, необходимо рассчитывать амортизацию и списывать ее величину в расходы. Списание стоимости НМА с помощью амортизационных отчислений происходит на протяжении всего срока полезного использования актива.

Срок полезного использования нематериального актива — что это?

Устанавливается в момент принятия его к учету.

В качестве данного срока для нематериальных актива может быть принят либо период, указанный в документе на исключительное право на нематериальный актив, либо период, в течение которого планируется использовать данный актив с целью получения экономической выгоды.

В первом случае срок полезного использования – это период, на который предприятию выдано право пользоваться данным активом, этот срок прописывается в документах, на основании которых получено исключительное право (патент, свидетельство и пр.). Например, если получено исключительное право на использование компьютерной программы в течение 3 лет, то этот период и принимается за срок полезного использования НМА (36 месяцев).

Во втором случае организация сама определяет срок, исходя из планируемого периода получения экономической выгоды от данного нематериального актива. Единственный момент, этот срок не может быть меньше 1 года.

Выбранный срок полезного использования должен быть отражен в организации.

Проводки по начислению амортизации

Метод уменьшаемого остатка

Данный метод называют также ускоренным. Характеризуется он уменьшением суммы амортизационных отчислений с каждым годом эксплуатации. Обеспечивается это применением коэффициента ускорения, который организация устанавливает самостоятельно.

При данном методе расчета амортизации НМА в первые годы происходит списание наибольшей стоимости актива, что позволяет быстрее вернуть вложенные в нематериальный актив средства.

Если внеоборотные фонды организации быстро обновляются, то данный метод для организации удобен. Но, соответственно, и расходы на амортизацию в первые годы максимальны, что увеличивает себестоимость продукции, товаров. То есть метод имеет свои плюсы и минусы.

Расчет амортизации по методу уменьшаемого остатка происходит по следующей формуле:

Ам. = остаточная стоимость * норма амортизации / 100%.

Норма = 100% * коэффициент ускорения / срок полезного использования.

Метод списания стоимости НМА пропорционально объему продукции

Формула для расчета имеет вид:

Ам. = первоначальная стоимость НМА * фактический объем продукции за месяц / планируемый объем за весь срок полезного использования.

Данный метод можно использовать в том случае, если известен планируемый объем продукции (или иного показателя объема работ) в результате использования данного НМА.

Выбирая метод для начисления амортизации, необходимо опираться на его экономическую обоснованность в каждом конкретном случае. Свой выбор организация закрепляет в учетной политике.

Билет 29. Учет поступления нематериальных активов.

09--->04--->91

Учёт поступления НМА:

Операции

Корреспонденция счетов

Акцептован счет поставщика за поступивший НМА

Учтен НДС, включенный в счет поставщика

Акцептованы счета за оказанные информационные и консультационные услуги

Опущены материалы для создания НМА своими силами

Начислена заработная плата за разработку НМА

Принят к учету НМА

Дт04Кт08 – принят у чету (все затраты – НДС)

Амортизация – Дт 04 Кт05

Билет 30. Учет амортизации нематериальных активов.

Амортизация нма

Амортизация нма

Дт 91.2Кт04 – уценка Дт 05 Кт 91.1 - амортизация

Стоимость НМА погашается посредством начисления амортизации.

Амортизацию начисляют ежемесячно, начиная с первого числа месяца, следующего за месяцем принятия объекта к бух учёту.

Начисление амортизации прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бух учёта.

Амортизация начисляется

По НМА с определенным сроком полезного использования

Амортизация НЕ начисляется

По НМА с неопределенным сроком полезного использования

По НМА некоммерческих организации

Определение срока полезного использования

Срок полезного использования определяют, исходя из:

Срок полезного использования

При принятии нам к учёту определяется срок его полезного использования.

Сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать НМА с целью получения экономической выгоды (использования в деятельности НКО).

Для отдельных видов НМА срок полезного использования может определяться исходя из количества продукции или иного натурального показателя объёма работ, ожидаемого к получению в результате их использования.

НМА,по которым нельзя надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования.

Срок действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над НМА

Ожидаемого срока использования НМА, в течение которого предполагается получение экономических выгод

Срок полезного использования НМА не может превышать срок деятельности организации

Предельный срок полезного использования

В ГК (ст 1363,1492) установлен срок полезного использования:

Изобретения – 20 лет

Полезной модели – 10 лет

Промышленного образца – 15 лет

Типологические микросхемы – 10 лет

Товарный знак – 10 лет

База данных – 15 лет

Уточнение срока полезного использования НМА

Ежегодно проверяется на необходимость его уточнения

Если существенно изменилась продолжительность периода, в течение которого организация предполагает использовать НМА, срок его полезного использования уточняют

Если возможно, то для НМА с неопределенным сроком полезного использования, устанавливают срок полезного использования и способ амортизации.

Амортизация НМА

Способы определения ежемесячной суммы амортизационных отчислений:

Линейный

Способ уменьшаемого остатка

Способ списания стоимости пропорционально объёму продукции (работ).

Уточнение способа амортизации

05 "Амортизация нма"

Логика связи счетов:

26--->05--->04

Учёт амортизации

Операции

Корреспонденция счетов

Начислена амортиация НМА, используемых в различных подразделениях организации

Списана амортизация выбывающего НМА

Если амортизация отражается на счете 04, то при выбытии НМА нет необходимости в дополнительной записи

Раскрытие информации в отчетности:

Способ амортизации НМА ежегодно проверяется организацией на необходимость УТОЧНЕНИЯ. Если расчёт ожидаемого поступления будущих экономических выгод от использования НМА существенно изменился, способ определения амортизации такого актива изменяют.

В течение срока полезного использования НМА начисление амортизационных отчислений НЕ ПРИОСТАНАВЛИВАЕТСЯ.

Учетная политика по НМА

Фактическая(первоначальная) стоимость или текущая рыночная стоимость с учетом сумм начисленной амортизации и убытков от обесценения на начало и конец отчетного года

Списание и поступление НМА

Сумма начисленной амортизации по НМА

Фактическая(первоначальная) стоимость или текущая рыночная стоимость НМА с неопределенным сроком полезного использования, а также факторы, свидетельствующие о невозможности надежно определить этот срок

Стоимость переоцененных НМА, атакже суммы их дооценки и уценки

НМА с полной погашенной стоимостью

НМА, созданные самой организацией

Билет 31. Учет выбытия нематериальных активов

Операции выбытия НМА :

Прекращение срока действия права

Передача по договору об отчуждении или исключительного права

Передача по договору мены, дарения

Моральный износ

Передача в виде вклада в уставный капитал

Документальное оформление

Принятие:

Свидетельства о регистрации прав на объект(патент)

Акты экспертной оценки с указанием рыночной стоимости

Акт приемки

Списание:

Акт о списании

Акт приёмки-передачи

Участники операций с НМА:

Лицензиар(правообладатель):

Предоставляет НМА в пользование

Сохраняет НМА на своём балансе

Начисляет амортизацию по НМА

Лицензиат(пользователь):

Получает в пользование НМА

Учитывает НМА за балансом

Осуществляет платежи за пользование

Учет деловой репутации

Деловая репутация - разница между покупной ценой, уплачиваемой продавцу при приобретении предприятия как имущественного комплекса, и суммой всех активов и обязательств по бух балансу на дату его покупки

Положительная деловая репутация - надбавка к цене, уплачиваемая покупателем в обитании будущих экономических выгод в связи с приобретёнными неидентифицируемыми активами.

Отрицательная деловая репутация - скидка с цены, предоставляемая покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта и тд

Положительная деловая репутация учитывается в качестве отдельного инвентарного объекта и амортизируются в течение двадцати лет(но не более срока действительности организации)

Амортизация положительной деловой репутации рассчитывается линейным способом

Отрицательная деловая репутация в полной сумме относится на финансовые результаты организации в качестве прочих доходов.

Состав синтетических счетов

04 - нематериальные активы

05 - амортизация нематериальных активов

04 "нематериальные активы"

Учёт выбытия НМА:

Операции

Корреспонденция счетов

Списана остаточная стоимость выбывающего НМА

Учтены расходы, связанные с выбытием НМА(регистрационные платежи)

Выставлен счет покупателю НМА

Учтен НДС, указанные в счете покупателя

Учтена прибыль от выбытия НМА

Учтен убыток от выбытия НМА

Билет 32. Понятие и классификация материально-производственных запасов

Данное понятие определено в Положении по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), которое является основным нормативным документом, регулирующим порядок отражения в бухгалтерском учете операций, связанных с движением материально-производственных запасов на предприятии.

В качестве материально-производственных запасов принимаются активы:

Используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

Предназначенные для продажи;

Используемые для управленческих нужд организации.

Производственные запасы группируются по:

1) функциональной роли и назначению в процессе производства;

2) техническим свойствам (сорт, размер, марка, профиль).

По первому признаку запасы условно подразделяются на основные и вспомогательные.

Основные – это предметы труда, составляющие основы изготавливаемой продукции. К ним относится: сырье и основные материалы, покупные полуфабрикаты и комплектующие изделия.

Вспомогательные – это предметы труда, которые придают основным материалам определенные свойства и качества (лаки, краски) или используются для содержания средств труда (смазочные, обтирочные материалы) и других хозяйственных целей (уборка помещения). В качестве вспомогательных материалов отдельно выделяются топливо, тара и тарные материалы, запасные части.

Билет 33. Оценка материально-производственных запасов

Нормативно-правовое регулирование учета операций с мпз

Методические указания по бу

Гр,кодекс

Фед,закон о бухучете

Активы признаются в качестве МПЗ,если они:

1. Предназначены для использования в качестве сырья, материалов и тп при производстве продукции, предназначенной для продажи

2. Предназначены для продажи

3.Будут использованы для управленческих нужд

Состав МПЗ

МПЗ -предметы труда или активы имеющие материальную форму и однократно используемые в процессе кругооборота.

Материалы

Готовая продукция

При постановке на баланс организация должна определить срок полезного использования нематериального актива или принять решение о том, что его определить невозможно (п. 25 ПБУ 14/2007). Срок полезного использования нематериальных активов определите исходя из:

- срока, в течение которого организации будут принадлежать исключительные права на объект. Этот срок указывается в охранных документах (патентах, свидетельствах и т. п.) или он следует из закона (например, исключительные права изготовителя базы данных действуют в течение 15 лет (ст. 1335 ГК РФ));

- срока, в течение которого организация планирует использовать объект в своей деятельности;

- количества продукции или иного натурального показателя объема работ, который организация собирается получить с использованием этого актива.

Если по объекту нематериальных активов срок полезного использования определить невозможно, то начислять амортизацию по ним не нужно (п. 23 ПБУ 14/2007). Такие объекты называются активами с неопределенным сроком использования (п. 25 ПБУ 14/2007). Факторы, мешающие определить срок полезного использования, перечислите в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах (п. 41 ПБУ 14/2007).Также не нужно начислять амортизацию по нематериальным активам некоммерческой организации (п. 24 ПБУ 14/2007).

Начало начисления амортизации

Начисляйте амортизацию с месяца, следующего за тем, в котором объекты были приняты к учету в качестве нематериальных активов. В дальнейшем амортизацию начисляйте ежемесячно независимо от результатов деятельности организации. Такие правила установлены пунктами 31 и 33 ПБУ 14/2007. В течение срока полезного использования нематериального актива начисление амортизации не приостанавливается (абз. 2 п. 31 ПБУ 14/2007).

Прекращение начисления амортизации

Прекратите начисление амортизации с месяца, следующего за тем, в котором стоимость нематериального актива была погашена или он был списан с бухгалтерского учета (п. 32 ПБУ 14/2007).

Бухгалтерский учет амортизации НМА

В зависимости от характера использования нематериального актива начисленную по нему амортизацию включите либо в состав расходов по обычным видам деятельности, либо в состав прочих расходов, либо в состав капитальных вложений. При этом делайте проводки:

Дебет 20 (23, 25, 44...) Кредит 05

– начислена амортизация по нематериальным активам, используемым в производстве товаров (выполнении работ, оказании услуг) или в торговой деятельности;

Дебет 08 Кредит 05

– начислена амортизация по нематериальным активам, используемым при создании (модернизации, реконструкции) других внеоборотных активов;

Дебет 91-2 Кредит 05

– начислена амортизация по нематериальным активам, используемым в прочих видах деятельности (например, по нематериальным активам, предоставленным в пользование другим лицам).

Начислять амортизацию по кредиту счета 04 «Нематериальные активы», то есть уменьшать первоначальную стоимость актива с 1 января 2008 года нельзя. Такой метод начисления амортизации ПБУ 14/2007 более не предусматривает.

Способы начисления амортизации

В бухучете амортизацию по нематериальным активам можно начислять:

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости пропорционально объему продукции (работ).

Организация должна выбрать тот способ начисления амортизации, который наиболее правильно будет отражать поступление выгод от его использования. Если организация не может надежно определить порядок поступления выгод, то используйте линейный способ. Такие правила установлены пунктом 28 ПБУ 14/2007. Сделанный выбор закрепите в учетной политике.

Амортизация нематериальных активов линейным способом

Для расчета амортизации линейным способом нужно знать первоначальную стоимость нематериального актива (текущую рыночную, если актив переоценивается) и срок его полезного использования. Организация обязана применять этот способ для амортизации деловой репутации (п. 44 ПБУ 14/2007)

Сумму амортизации за месяц определите по формуле:

Линейный способ начисления амортизации нематериальных активов применяется как в бухгалтерском, так и в налоговом учете. Преимущество линейного способа начисления амортизации состоит в простоте применения: стоимость нематериального актива погашается равномерно в течение всего срока его полезного использования. Поэтому его применяют в тех случаях, когда сложно спрогнозировать будущие поступления от использования актива (п. 28 ПБУ 14/2007). Кроме того, использование линейного метода в бухгалтерском и налоговом учете позволит избежать временных разниц.

Пример

ЗАО «Альфа» приобрело исключительные права на товарный знак. Предсказать объемы производства и сбыта продукции, в которой будет использован этот товарный знак, организация не может. Поэтому принято решение амортизировать объект линейным способом и в бухгалтерском и в налоговом учете. Первоначальная стоимость исключительных прав, сформированная в бухгалтерском и налоговом учете, одинакова и составляет 500 000 руб.

Срок полезного использования исключительных прав на товарный знак в бухгалтерском и налоговом учете – 11 лет (132 месяца).

Сумма ежемесячной амортизации и в бухгалтерском и в налоговом учете составила:

500 000 руб. : 132 мес. = 3788 руб.

У организации существуют полномочия на установление сроков использования нематериальных активов

На практике больше всего вопросов вызывает правильность определения срока полезного использования в отношении того или иного актива, а также возможность его пересмотра.

Нормативный срок службы объектов нематериальных активов и принимаемый равным ему срок полезного использования используемых в предпринимательской деятельности объектов нематериальных активов определяют исходя из времени их использования (срока службы), устанавливаемого патентами, свидетельствами, лицензиями, соответствующими договорами и другими документами, подтверждающими права правообладателя. При отсутствии в них указания на время использования (срок службы) эти сроки устанавливают решением комиссии по проведению амортизационной политики организации (далее - комиссия):

По средствам индивидуализации участников гражданского оборота товаров, услуг (фирменные наименования, товарные знаки) - на срок до 40 лет, но не более срока деятельности организации;

По объектам права промышленной собственности, за исключением вышеперечисленных объектов, - на срок до 20 лет, но не более срока деятельности организации;

По другим объектам нематериальных активов - на срок до 10 лет, но не более срока деятельности организации (п. 20 Инструкции о порядке начисления амортизации основных средств и нематериальных активов, утвержденной постановлением Минэкономики, Минфина и Минстройархитектуры Республики Беларусь от 27.02.2009 № 37/18/6 ; далее - Инструкция № 37/18/6).

При этом комиссия может пересмотреть указанные сроки при условии возобновления или продления срока функционирования нематериальных активов (п. 24 Инструкции № 37/18/6) |*| .

Начисление амортизации по объектам нематериальных активов производительным способом начинают непосредственно с даты их ввода в эксплуатацию (п. 34 Инструкции № 37/18/6).

Методы начисления амортизации организация определяет самостоятельно с учетом отдельных ограничений, предусмотренных Инструкцией № 37/18/6. Так, нелинейный способ начисления амортизации (прямой метод суммы чисел лет, обратный метод суммы чисел лет либо метод уменьшаемого остатка) не применяют при начислении амортизации на такие виды нематериальных активов, как фирменные наименования, товарные знаки (п. 41 Инструкции № 37/18/6).

Других ограничений на применение того или иного метода в отношении иных видов нематериальных активов не предусмотрено. Кроме того, Инструкция № 37/18/6 не содержит ограничений относительно применения производительного способа начисления амортизации в отношении объектов нематериальных активов.

Период, в течение которого будет начисляться амортизация нематериального актива, зависит:

От наличия конкретного периода использования объекта интеллектуальной собственности (срока службы), устанавливаемого патентами, свидетельствами, лицензиями, соответствующими договорами и другими документами, подтверждающими права правообладателя;

Вида объекта интеллектуальной собственности.

От теории перейдем к практическим ситуациям.

Ситуация 1. Право пользования компьютерными программами при отсутствии срока пользования правом

В организации на балансе учитывается право пользования компьютерными программами согласно лицензионному договору, которым предусмотрено, что организация-лицензиат выплачивает организации-лицензиару вознаграждение за полученное в пользование исключительное право на модуль компьютерной программы в виде паушального платежа. В договоре срок пользования правом не установлен.

Какой срок полезного использования можно установить для целей начисления амортизации в отношении предоставленного права на использование компьютерной программы?

Не более 10 лет.

Как видим, в лицензионном договоре не содержится конкретный период (например, 1 год, 4 года), на который организация-лицензиат передает в пользование организации-лицензиату исключительное право на пользование компьютерной программой

Поэтому для определения предельного периода для начисления амортизации согласно п. 20 Инструкции № 37/18/6 организации необходимо определить, к какому виду объектов интеллектуальной собственности относится право пользование компьютерной программой.

По законодательству компьютерные программы относят к объектам авторского права (п. 1 ст. 993 Гражданского кодекса Республики Беларусь). Аналогичная норма содержится и в подп. 7.1 п. 7 Инструкции по бухгалтерскому учету нематериальных активов, утвержденной постановлением Минфина Республики Беларусь от 30.04.2012 № 25 .

Как уже отмечалось, в отношении объектов нематериальных активов, кроме средств индивидуализации участников гражданского оборота товаров, услуг, а также в отношении иных объектов права промышленной собственности срок полезного использования может быть установлен до 10 лет, но не более срока деятельности организации (п. 20 Инструкции № 37/18/6).

Поскольку компьютерная программа не относится к объектам права промышленной собственности, срок полезного использования по ней следует установить на период до 10 лет, но не более срока деятельности организации. Конкретная величина срока полезного использования устанавливается решением комиссии с учетом предполагаемого возможного периода эксплуатации нематериального актива в процессе предпринимательской деятельности (п. 19 Инструкции № 37/18/6) |*| .

В рассматриваемой ситуации в документе, подтверждающем права правообладателя (патент на промышленный образец), содержится указание на конкретный срок действия указанного нематериального актива (5 лет) и до его истечения остается 1 год.

С точки зрения соблюдения вышеуказанной нормы Инструкции № 37/18/6 изначально при принятии к учету нематериального актива необходимо установить срок полезного использования, равный сроку, оставшемуся до окончания действия патента, т.е. 1 год, поскольку решение о продлении срока действия патента еще не получено.

Вместе с тем комиссия вправе произвести пересмотр нормативных сроков службы и (или) сроков полезного использования нематериальных активов при условии возобновления или продления срока их функционирования (п. 24 Инструкции № 37/18/6).

Следовательно, после принятия решения регистрирующим органом о продлении срока действия патента срок полезного использования нематериального актива может быть пересмотрен комиссией и продлен в соответствии с новым сроком действия патента на промышленный образец. При этом с момента принятия решения о пересмотре срока полезного использования амортизацию начисляют исходя из недоамортизированной стоимости нематериального актива и остаточного (с учетом продления) срока полезного использования.

Ситуация 3. Передача прав на использование сайта

Организация заключила договор, предусматривающий передачу ей прав на использование сайта. Данный договор подтверждает права правообладателя на срок действия авторского права.

Какой можно установить срок полезного использования по объекту авторских прав, если исключительное право действует в течение жизни автора и 50 лет после его смерти (п. 2 ст. 20 Закона Республики Беларусь от 17.05.2011 № 262-З "Об авторском праве и смежных правах")?

Срок до 10 лет.

В данной ситуации речь идет об объекте авторского права (права на использование сайта), конкретный срок действия права в договоре не указан. Вместе с тем в нем содержится указание, что права правообладателя действуют на срок действия авторского права.

В отдельных случаях может возникнуть ситуация, когда конкретный срок действия права договором или иными документами, подтверждающим права правообладателя, не определен. В договоре может содержаться лишь указание, что права правообладателя установлены на срок действия авторского права.

Как отмечалось в вопросе, исключительное право действует в течение жизни автора и 50 лет после его смерти. Вместе с тем подобный срок, установленный законодательством, нельзя назвать конкретным периодом использования имущественного права данной организацией, так как в действительности его продолжительность заранее неизвестна.

При отсутствии в договоре конкретного срока использования нематериального актива этот срок устанавливается по решению комиссии кроме средств индивидуализации участников гражданского оборота товаров, услуг, а также в отношении иных объектов права промышленной собственности. Поэтому срок полезного использования может быть установлен до 10 лет, но не более срока деятельности организации (п. 20 Инструкции № 37/18/6).

Ситуация 4. Право на пользование компьютерной программой с учетом ее модернизации

В организации согласно лицензионному договору предусмотрены права правообладателя на пользование компьютерной программой сроком на 5 лет. При этом в процессе использования программы периодически производится модернизация программы (добавление новых модулей).

Имеет ли право организация пересматривать срок полезного использования нематериального актива с начала любого отчетного года по аналогии с объектами основных средств? В случае если производится модернизация нематериального актива (добавление новых модулей программ), следует ли пересматривать его срок полезного использования?

Пересмотр нормативного срока службы и (или) срока полезного использования нематериальных активов возможен тольков 2 случаях: при условии возобновления срока их функционирования или его продления (п. 24 Инструкции № 37/18/6).

При этом следует помнить и требования п. 20 Инструкции № 37/18/6 об установлении срока полезного использования нематериального актива, равного времени их использования (срока службы), устанавливаемого патентами, свидетельствами, лицензиями, соответствующими договорами и другими документами, подтверждающими права правообладателя |*| .

* Материал об учете в составе нематериальных активов имущественных прав на объекты интеллектуальной собственности доступен всем на портале сайт

Соответственно если в документе, подтверждающем права правообладателя, содержится срок действия нематериального актива, то независимо от проводимых модернизаций необходимо придерживаться данного срока, поскольку организация не сможет полностью самортизировать стоимость нематериального актива за срок действия права на его использование.

Если же в документе, подтверждающем права правообладателя, не содержится указания на срок действия нематериального актива, срок полезного использования установлен организацией самостоятельно в соответствии с п. 20 Инструкции № 37/18/6 и проведение модернизации ведет к увеличению (продлению) срока использования актива данной организацией, то комиссия может принять решение о его пересмотре.

Если нематериальный актив остается неизменным, то пересмотр срока полезного использования нематериального актива с начала любого отчетного года не производится.

Нематериальные активы — определенная группа активов хозяйствующих субъектов, обладающих стоимостью и приносящих доход (либо создающих условия для получения дохода), но не имеющих физического содержания.

Амортизация нематериальных активов — отчисления, включаемые в , для погашения постепенной утраты стоимости и обесценивания отдельных объектов нематериальных активов в течение установленного срока их полезного использования.

Нематериальные активы (ст. 138 ГК РФ) — это вложения денежных средств в нематериальные объекты, которые длительное время используются в хозяйственной деятельности и приносят доход предприятию либо создают условия для нормальной деятельности и получения дохода (это права на объекты промышленной, интеллектуальной собственности, на природные ресурсы, права на изобретения, промышленные образцы, товарный знак, ноу-хау, авторские права на издания и т. д.)

В связи с введением в действие с 1 января 2001 г. положения по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000, утвержденного приказом Минфина России от 16 октября 2000 г. № 91н (далее по тексту — ПБУ 14/2000), изменяются подходы как к квалификации нематериальных активов, для чего вводятся новые определения, так и к бухгалтерскому учету самих нематериальных активов и учету пользования ими.

Нематериальными активами коммерческих организаций признаются активы, часть имущества предприятия которого соответствует следующим условиям:- отсутствие материально-вещественной структуры;

- возможность идентификации (отличия) нематериальных активов от других форм имущества;

- использование в производстве продукции, оказание услуг, выполнение работ для управленческих нужд организации;

- использование в течение длительного периода времени, т. е. срок полезного использования должен быть более 1 года;

- приобретение нематериальных активов с целью личного потребления, а не дальнейшей перепродажи;

- способность приносить экономическую выгоду;

- наличие надлежаще оформленных документов, подтверждающих наличие самого актива и исключительного права владельца (патента, свидетельства и другие документы);

- исключительное право патентообладателя на изобретение, промышленный образец, на полезную модель;

- исключительное авторское право на программы для ЭВМ и базы данных;

- имущественное право автора или иного правообладателя на топологии интегральных микросхем;

- исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

- исключительное право патентообладателя на селекционные достижения.

- организационные расходы (расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами вкладом участников (учредителей) в уставный (складочный) капитал);

- деловая репутация организации, которая согласно п. 27 ПБУ 14/2000 определяется как разница между ценой организации (приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств.

1 . права, вытекающие из авторских и иных договоров на произведения науки, литературы, искусства и объекты смежных прав, поскольку исключительное право автора — физического лица неотчуждаемо от него и не может быть передано им другим лицам. Ст. 16 закона РФ «Об авторском праве и смежных правах» предусмотрено, что автору в отношении его произведения принадлежат исключительные права на использование произведения в любой форме и любым способом.

Исключительные права автора на использование произведения означают право осуществлять или разрешать следующие действия:- воспроизводить произведение (право на воспроизведение);

- распространять экземпляры произведения любым способом: продавать, сдавать в прокат и т. д. (право на распространение);

- импортировать экземпляры произведения в целях распространения, включая экземпляры, изготовленные с разрешения обладателя исключительных авторских прав (право на импорт);

- публично показывать произведение (право на публичный показ);

- публично исполнять произведение (право на публичное исполнение);

- сообщать произведение (включая показ, исполнение или передачу в эфир) для всеобщего сведения путем передачи в эфир и (или) последующей передачи в эфир (право на передачу в эфир);

- сообщать произведение (включая показ, исполнение или передачу в эфир) для всеобщего сведения по кабелю, проводам или с помощью иных аналогичных средств (право на сообщение для всеобщего сведения по кабелю);

- переводить произведение (право на перевод);

- переделывать, аранжировать или другим образом перерабатывать произведение (право на переработку).

Исключительные права автора на использование дизайнерского, архитектурного, градостроительного и садово-паркового проектов включают также практическую реализацию таких проектов. Автор принятого архитектурного проекта вправе требовать от заказчика предоставления права на участие в реализации своего проекта при разработке документации для строительства и при строительстве здания или сооружения, если иное не предусмотрено в договоре;

2 . права на ноу-хау (технологии и др.), поскольку они не оформлены соответствующими документами о государственной регистрации права на результаты интеллектуальной деятельности;

3 . объекты жилого фонда, которые должны быть переведены на счет 01 «Основные средства» с начислением по ним износа на забалансовом счете 010 «Износ основных средств».

Единицей бухгалтерского учета нематериальных активов является инвентарный объект, которому присваивается инвентарный номер. По нематериальным активам начисляется амортизация линейным способом; способом уменьшаемого остатка; пропорционально объему производимой продукции.

Если срок действия нематериальных активов не оговорен, то считается, что срок полезного использования — 20 лет (но не более деятельности существования фирмы)

Характеристика и оценка нематериальных активов

Объектами гражданских прав могут быть не только вещи, имеющие натуральную, осязаемую форму, но и имущественные права, а также результаты интеллектуальной деятельности.

В учете для обозначения объектов имущества, не имеющих вещественную форму, применяют понятие "нематериальные активы".

В соответствии с Положением по бухгалтерскому учету № 14/2000 "Учет нематериальных активов" и № 4/99 "Бухгалтерская отчетность организации", другими нормативными документами, нематериальными активами могут считаться активы, отвечающие всем следующим условиям:

- Отсутствие материально-вещественной (физической) структуры.

- Возможность идентификации (выделения, отделения) организацией от другого имущества.

- Использование в производстве продукции, при выполнении работ или оказании услуг, либо для управления предприятием.

- Использование свыше 12 месяцев.

- Организация не предполагает перепродажу актива в ближайшем будущем.

- Способность нематериального актива приносить доход в будущем.

- Наличие надлежаще оформленных документов, подтверждающих существование самого актива.

В соответствии с вышеперечисленными условиями нематериальные активы можно классифицировать на:

- исключительное право патентообладателя;

- исключительное авторское право;

- исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождение товара;

- организационные расходы;

- деловую репутацию организации.

Необходимо отметить, что интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду не являются нематериальными активами, так как эти качества не могут быть отделены от их носителей и не могут быть использованы отдельно.

Нематериальные активы в бухгалтерском учете оцениваются по первоначальной стоимости , которая равна сумме фактических затрат предприятия на приобретение (за минусом возмещаемых налогов — ) или расходов на их создание, изготовление, а также затратам по их доведению до состояния, в котором они пригодны к использованию в запланированных целях. К фактическим расходам могут относиться суммы, уплаченные:

- по договору уступки прав;

- за информационные и консультационные услуги;

- за регистрационные сборы;

- за таможенные и патентные пошлины;

- за невозмещаемые налоги;

- за вознаграждения, уплачиваемые посредникам;

- за прочие расходы.

Стоимость нематериальных активов, выраженная в иностранной валюте, подлежит пересчету в рубли по курсу Центрального банка РФ, действующему на дату приобретения актива.

Учет поступления нематериальных активов

В настоящее время отсутствуют какие-либо рекомендации по документальному оформлению движения нематериальных активов.

В связи с этим хозяйствующие субъекты должны сами разрабатывать формы соответствующих документов.

Акт приемки (передачи) нематериальных активов можно составить применительно к акту приемки (передачи) основных средств, взяв за основу типовую форму № ОС-1 . В акте приемки необходимо отразить стоимость полученных нематериальных активов, срок их действия, разработанную норму амортизационных отчислений и другие реквизиты, необходимые для равномерного начисления износа по приобретенным (созданным) объектам нематериальных активов.

Действующей инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий для обобщения в учете информации о наличии и движении нематериальных активов, принадлежащих хозяйственному субъекту на праве собственности, предусмотрено применение счета 04 "Нематериальные активы" . Счет активный, балансовый. Сальдо дебетовое отражает стоимость нематериальных активов, принадлежащих данному предприятию.

Оборотами по дебету

показывают суммы поступающих на предприятие нематериальных активов (покупка, строительство и

т. д.).

Обороты по кредиту данного счета отражают изменение стоимости нематериальных активов в связи с начислением амортизации или выбытием нематериальных активов (в зависимости от вида нематериальных активов и принятой политики предприятия).

На указанном счете нематериальные активы учитываются в первоначальной оценке, которая определяется:

- по договоренности сторон (по объектам, внесенным учредителями в счет вклада в уставный капитал);

- по фактически произведенным затратам на приобретение и приведение в состояние готовности (по объектам, приобретенным за плату от других юридических и физических лиц);

- экспертным путем (по объектам, полученным безвозмездно от других юридических и физических лиц).

При наличии в организации нескольких видов нематериальных активов значительной стоимости целесообразно для каждого вида открывать субсчета в соответствии с классификацией нематериальных активов, принятой данной организацией, например:

- 04-1 "Объекты интеллектуальной собственности";

- 04-2 "Права пользования природными ресурсами";

- 04-3 " Отложенные затраты";

- 04-5 "Прочие объекты" и т. д.

Аналитический учет по счету 04 ведется по видам и отдельным объектам нематериальных активов.

Оприходование нематериальных активов, внесенных учредителями в счет их вкладов в уставный капитал хозяйственного субъекта, отражается: дебет счета 08 "Вложение во внеоборотные активы", кредит счета 75 "Расчеты с учредителями", а после ввода активов в эксплуатацию: дебет 04 "Нематериальные активы", кредит 08 "Вложения во внеоборотные активы".

Объекты нематериальных активов, приобретенные за плату у других предприятий, приходуются сначала по дебету 08 и кредиту 60 "Расчеты с поставщиками и подрядчиками", а затем переносятся на счет 04 проводкой: дебет счета 04 "Нематериальные активы", кредит счета 08 "Вложения во внеоборотные активы".

Для учета приобретаемых объектов нематериальных активов к счету 08 открывается субсчет 5 "Приобретение нематериальных активов". Первоначальная стоимость полученных безвозмездно нематериальных активов определяется исходя из их рыночной стоимости на дату принятия к бухгалтерскому учету. Оприходование активов, полученных от других предприятий и лиц безвозмездно, а также поступивших от правительственных органов в виде субсидий, производится по дебету счета 04 в корреспонденции со счетом 91 "Прочие доходы". Организация вправе приходовать безвозмездные поступления сначала на счет 98 "Доходы будущих периодов", а затем по мере начисления амортизации, списывать доход на счет 91.

По приобретенным нематериальным активам организация уплачивает по дебету счета 19, субсчет "НДС по приобретенным нематериальным активам" в корреспонденции со счетом 60 и 76. После их оплаты и постановки на учет НДС списывается с кредита счета 19 в дебет счета 68 "Расчеты по налогам и сборам", субсчет "Расчеты по НДС".

Рис. 5.1. Общая схема корреспонденции счетов при приобретении и создании нематериальных активовДеловая репутация организации как объект может возникнуть только в результате покупки-продажи предприятия в целом. Деловая репутация — это разница между покупной ценой организации в целом и стоимостью по балансу всех ее активов и обязательств на дату совершения покупки.

Деловая репутация может быть положительной и отрицательной. Положительная — это надбавка к цене, уплачиваемая покупателем в ожидании будущего дохода. Она учитывается как отдельный инвентарный объект нематериальных активов по дебету счета 04 "Нематериальные активы" и кредиту счета 76 "Расчеты с прочими дебиторами и кредиторами" и амортизируется в течение 20 лет путем равномерного уменьшения ее первоначальной стоимости.

Отрицательная деловая репутация — это скидка с цены, предоставляемая покупателю, которая учитывается как доходы будущих периодов. Соответственно делается проводка: дебет счета 76 "Расчеты с разными дебиторами и кредиторами" и кредит счета 98 "Доходы будущих периодов". Отрицательная деловая репутация равномерно относится на финансовые результаты как операционный доход: дебет счет 98 "Доходы будущих периодов", кредит счета 91 "Прочие доходы и расходы".

Амортизация нематериальных активов

Ежемесячно по нематериальным активам начисляется амортизация по нормам, рассчитанным с учетом первоначальной стоимости и срока их полезного использования.

Если он не известен, то можно исходить из 20-летнего срока, но не более срока деятельности предприятия.

Амортизация нематериальных активов учитывается на счете 05 "Амортизация нематериальных активов", кроме объектов, по которым начисленные суммы амортизации списываются непосредственно в кредит счета 04 в корреспонденции с дебетом счетов учета затрат без использования счета 05 "Амортизация нематериальных активов". Счет 05 "Амортизация нематериальных активов" — пассивный балансовый, имеет кредитовое сальдо. Он применяется для обобщения информации о накопленной амортизации по нематериальным активам, принадлежащим предприятию на правах собственности.

По дебету счета 05 учитывают списание сумм начисленной амортизации, а по кредиту счета — ее начисления.

Предприятия могут отражать в учете амортизацию по нематериальным активам двумя способами:- С накоплением сумм амортизации на счете 05 "Амортизация нематериальных активов".

- Прямым списанием амортизации без использования счета 05.

В первом случае начисленная сумма амортизации относится в дебет счетов учета затрат на производство (издержек обращения) и кредит счета 05 "Амортизация нематериальных активов".

Во втором — амортизация нематериальных активов учитывается по дебету этих же счетов и кредиту счета 04 "Нематериальные активы", ежемесячно уменьшая первоначальную стоимость нематериальных активов. Как правило, на предприятиях целесообразно сочетание обоих способов учета амортизационных отчислений, которые будут оговорены в учетной политике предприятия.

Нормативными документами определены следующие способы начисления амортизации:

- линейный способ;

- способ уменьшаемого остатка;

При линейном способе годовая сумма амортизации равна первоначальной стоимости нематериальных активов умноженной на норму амортизации, которую в свою очередь рассчитывают исходя из лет срока полезного использования объекта.

При способе уменьшаемого остатка годовую сумму амортизационных отчислений определяют исходя из остаточной стоимости нематериальных активов на начало отчетного года и нормы амортизации, рассчитанной как и в предыдущем способе.

При способе списания стоимости пропорционально объему продукции (работ) амортизацию начисляют исходя из натурального показателя объема продукции (работ) в отчетном периоде, соотношения первоначальной стоимости нематериальных активов и предполагаемого объема продукции (работ) за весь период срока полезного использования.

На полностью самортизированные нематериальные активы амортизация не начисляется, а сами активы отражаются в бухгалтерском учете в условной оценке, с отнесением суммы оценки на финансовые результаты.

Способы начисления и учет амортизации нематериальных активов

Стоимость нематериальных активов с определенным сроком полезного использования погашается посредством начисления амортизации в течение срока их полезного использования. Сроком полезного использования является выраженный в месяцах период, в течение которого организация предполагает использовать нематериальный актив с целью получения экономической выгоды.

Нематериальные активы, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования, но таким объектам учета амортизация не начисляется.

Определение срока полезного использования нематериального актива производится исходя из:

- срока действия нрав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

- ожидаемого срока использования актива, в течение которого организация предполагает получать экономические выгоды.

Согласно п. 28 ПБУ 14/2007 существуют следующие три способа начисления амортизации:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ).

Рассмотрим каждый из этих способов на конкре тном примере.

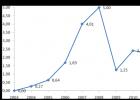

Пример . программного продукта, созданного организацией и зарегистрированного в установленном порядке, — 100 ООО руб. Срок полезного использования 4 года. Норма амортизации 25%. (100% : 4).

1-й способ: линейный. При линейном способе амортизация рассчитывается исходя из фактической (первоначальной) стоимости или текущей рыночной стоимости (в случае переоценки) нематериального актива равномерно в течение срока полезного использования этого актива аналогично расчету амортизации основных средств.

Расчет амортизации линейным способом

|

Фактическая(первоначальная)стоимость |

Годовая сумма амортизации |

Накопленная амортизация |

Остаточная стоимость |

|

2-й способ: уменьшаемого остатка. При способе уменьшаемого остатка амортизация определяется исходя из остаточной стоимости на начало месяца, умноженной на дробь, в числителе которой — установленный организацией коэффициент (не выше 3), а в знаменателе — оставшийся срок полезного использования в месяцах

Расчет амортизации способом уменьшаемого остатка

|

Фактическая (первоначальная) стоимость |

Годовая сумма амортизации |

Накопленная амортизация |

Остаточная стоимость |

|

|

(100 000 x 3/48)6250 |

||||

|

(93 750 x 3/47) 5984 |

||||

|

(81 516 x 3/46)5316 |

||||

3 способ: способ списания стоимости пропорционально объему продукции (работ). При способе списания стоимости пропорционально объему продукции (работ) исходя из натурального показателя объема продукции (работ) за месяц и соотношения фактической (первоначальной) стоимости нематериального актива и предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

Пример . Стоимость патента рассчитана на выпуск 100 000 пар обуви. Фактическая (первоначальная) стоимость 50 ООО руб. Срок полезного использования 2 года.

Расчет амортизации пропорционально объему выпущенной продукции

|

Фактическая (первоначальная) стоимость |

Объем выпущенной продукции |

Годовая сумма амортизации |

Накопленная амортизация |

Остаточная стоимость |

|

|

(50 000 х 70 000/ 100 000) 35 000 |

|||||

Способ определения амортизации нематериального актива ежегодно проверяется организацией на необходимость его уточнения. Амортизационные отчисления по нематериальным активам начинаются с первого числа месяца, следующего за месяцем принятия этого актива к бухгалтерскому учету, и начисляются до полного погашения стоимости либо списания этого актива с бухгалтерского баланса.

В течение срока полезного использования нематериальных активов начисление амортизационных отчислений не приостанавливается.

Выбранный вариант учета амортизации должен быть закреплен в учетной политике организации.

Ежемесячно начисленные суммы амортизации отражаются бухгалтерской записью:

- Дебет счета 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу», 08 «Вложения во внеоборотные активы», 29 «Обслуживающие производства и хозяйства», 97 «Расходы будущих периодов» и др.

Если по каким-либо причинам амортизация по объектам не была начислена, при обнаружении ошибки в записях исправление производится в том периоде, когда они были выявлены:

- Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

- Кредит счета 05 «Амортизация нематериальных активов».

Суммы исправления, отнесенные на счет 91 «Прочие доходы и расходы», включаются в состав прочих расходов организации.

В состав прочих расходов относят также суммы начисленной амортизации по нематериальным активам, предоставленным в пользование правообладателем (лицензиаром).

Приобретенная деловая репутация согласно п. 44 ПБУ 14/2007 амортизируется в течение 20 лет (но не более срока деятельности организации) только линейным способом.

Списание суммы начисленной амортизации по выбывшим объектам нематериальных активов (в результате продажи, безвозмездной передачи по договору дарения, по договору мены, списания, передаче в уставный (складочный) капитал и др.) учитывается на счетах корреспонденцией:

- Дебет счета 05 «Амортизация нематериальных активов»

- Кредит счета 04 «Нематериальные активы», субсчет «Выбытие нематериальных активов».

Для расчета амортизации по объектам интеллектуальной собственности используется ведомость начисления амортизации нематериальных активов, составляемая ежемесячно.

Ежегодно организацией проверяется способ начисления амортизации на необходимость его уточнения, что вызвано соблюдением требования получать экономические выгоды от использования нематериального актива. Если расчет ожидаемого поступления экономических выгод в будущем существенно изменился, то способ амортизации такого актива должен быть изменен соответственно.

Похожие статьи