Ведение…………………………………………………………………………..3

1.Теоретические основы анализа финансового состояния предприятия……4

1.1. Понятие, значение и задачи анализа финансового

состояния предприятия………………………………………………………..4

1.2. Основные подходы к анализу финансового состояния предприятия…8

1.3. Система показателей, характеризующих финансовое состояние предприятий………………………………………………………..…………… 12

2. Оценка финансового состояния

2.1.Анализ структуры имущества и источников его образования………..18

2.2. Анализ финансовой устойчивости предприятия………………………22

2.3. Анализ коэффициентов финансовой устойчивости…………………...23

2.4. Анализ ликвидности и платежеспособности предприятия ………….25

2.5. Оценка эффективности хозяйственной деятельности………………..27

3. Предложения по улучшению финансового положения предприятия……..30

Заключение ………………………………………………………………………31

Список литературы………………………………………………………………33

Введение

В курсовой работе представлен анализ финансового состояния и экономических результатов хозяйственной деятельности предприятия.

Цель курсовой работы является приобретение практических навыков в выявлении экономических проблем предприятия на основе комплексного системного анализа основных экономических показателей.

Задачи, которые я ставлю в данной работе, совпадают с задачами финансового анализа:

выявление изменения показателей финансового состояния предприятия;

выявление фактов, влияющих на финансовое состояние предприятия;

оценка количественных и качественных изменений в финансовом положении пред-приятия;

оценка финансового положения предприятия на определенную дату;

определение тенденций изменения финансового состояния предприятия.

При проведении данного анализа были использованы следующие приемы и методы:

горизонтальный анализ вертикальный анализ,

анализ коэффициентов (относительных показателей),

Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма №2), отчет о движении капитала (форма №3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВОГО

СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1. Понятие, значение и задачи анализа финансового

состояния предприятия

Финансы предприятия - это система денежных отношений, складывающихся в процессе формирования, размещения и использования финансовых ресурсов. Финансовое состояния предприятия выражается в образования, размещении и использовании финансовых ресурсов: денежных средств, поступающих за реализованную продукцию (товары, работы, услуги), кредитов банка и займов, временно привлеченных средств, задолженности поставщикам и другим кредиторам, временно свободных средств специальных фондов. С переходом предприятий на рыночные условия работы остро встал вопрос об устойчивости его финансового состояния и изыскании путей его оздоровления. Актуальность этих вопросов предопределяется необходимостью создания нормальных условий работы, как отдельных предприятий, так и отрасли в целом.

Методика финансового анализа включает три взаимосвязанных блока:

анализ финансовых результатов деятельности предприятия;

анализ финансового состояния предприятия;

анализ эффективности финансово-хозяйственной деятельности предприятия.

Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Таким образом, анализ финансового состояния - это часть финансового анализа. Финансовое состояние предприятия характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормальной производственной, коммерческой и других видов деятельности предприятия, целесообразностью и эффективностью их размещения и использования, финансовыми взаимоотношениями с другими субъектами хозяйствования, платежеспособностью и финансовой устойчивостью. Способность предприятия своевременно производить платежи свидетельствует о его хорошем финансовом состоянии.

Основным (а в ряде случаев и единственным) источником информации о финансовой деятельности предприятия является бухгалтерская отчетность. Отчетность предприятия в рыночной экономике базируется на обобщении данных финансового учета и является информационным звеном, связывающим предприятие с обществом и деловыми партнерами - пользователями информации о деятельности предприятия. В определенных случаях для реализации целей финансового анализа бывает недостаточно использовать лишь финансовую отчетность. Отдельные группы пользователей, например, руководство и аудиторы, имеют возможность привлекать дополнительные источники (данные производственного и финансового учета). Тем не менее, чаще всего годовая и квартальная отчетность является единственным источником анализа финансового состояния предприятия.

Различают внутренний и внешний анализ финансового состояния. Внутренний анализ осуществляется для нужд управления предприятием. Его результаты используются также для планирования, контроля и прогноза финансового состояния. Внешний анализ производится всеми субъектами анализа, использующими публикуемую информацию. Содержание этого анализа определяется интересами собственников финансовых ресурсов и контролирующих органов.

Основными задачами как внутреннего, так и внешнего анализа являются:

общая оценка финансового состояния и факторов его изменения;

изучение соответствия между средствами и источниками, рациональности их размещения и эффективности использования;

соблюдение финансовой, расчетной и кредитной дисциплины;

определение ликвидности и финансовой устойчивости предприятия;

долгосрочное и краткосрочное прогнозирование устойчивости финансового состояния.

Для решения этих задач изучаются:

Наличие, состав и структура средств предприятия; причины и последствия их изменений;

Наличие, состав и структура источников средств предприятия причины и последствия их изменения;

Состояние, структура и изменение долгосрочных активов;

Наличие, структура текущих активов в сфере производства и обращения, причины и последствия их изменения;

Ликвидность и качество дебиторской задолженности;

Наличие, состав и структура источников средств, причины и последствия их изменений;

Платежеспособность и финансовая гибкость;

Эффективность использования активов и окупаемость инвестиций.

При внешнем анализе изучается реальная стоимость имущества предприятия прогноз будущих финансовых поступлений, структуры капитала, уровня и тенденций изменения дивидендов и т.п.

Анализ финансового состояния предприятия является прерогативой высшего звена управленческих структур предприятия, способных влиять на формирование финансовых ресурсов и потоки денежных средств. Эффективность или неэффективность частных управленческих решений, связанных с определением цены продукта, размера партии закупок сырья или поставок продукции, замены оборудования или технологии и другие решения должны пройти оценку с точки зрения общего успеха фирмы, характера ее экономического роста и роста общей финансовой эффективности.

Финансовый анализ как метод познания экономических процессов и явлений занимает важное место в системе управления предприятием.

Основными функциями анализа уровня финансового состояния являются:

объективная оценка финансового состояния объекта анализа;

выявление факторов и причин достигнутого состояния;

подготовка и обоснование принимаемых управленческих решений в области финансов;

выявление и мобилизация резервов улучшения финансового состояния и повышения эффективности всей хозяйственной деятельности.

Результаты анализа способствуют росту информативности администрации предприятия и других пользователей экономической информации объекта анализа о состоянии интересующих объектов.

Улучшение финансового состояния предприятия необходимо осуществлять реализуя комплекс мероприятий, направленных на повышение платежеспособности, финансовой устойчивости и соответствующей ей планы и программы .

В основу выбора конкретных мероприятий улучшения финансового состояния предприятия, должны быть положены критериальные оценки, полученные в результате анализа его финансового состояния и характеризующие его качество.

Устранить неплатежеспособность предприятия можно при помощи реализации следующих основных мероприятий по улучшению финансового состояния предприятия.

Продажа краткосрочных финансовых вложений предприятия - самый простой способ решения данной задачи, однако рассчитать дисконт при продаже ценных бумаг предприятия весьма сложно, так как они могут быть проданы лишь по той цене, по которой их готовы купить .

Продажа избыточных производственных запасов сырья для обеспечения производства осуществляется в случае, когда они достаточно быстро могут быть реализованы. При этом допускается реализация части запасов сырья даже по цене ниже покупной.

Продажа запасов готовой продукции предполагает продажу с убытками, однако, при этом убытки могут быть компенсированы частью полученных в будущем денежных средств.

Продажа дебиторской задолженности - широко распространенный способ устранения неплатежеспособности предприятия. Если расчетный дисконт менее 100%, то тогда продажа дебиторской задолженности предприятия осуществляется по любой предполагаемой цене.

Перевод инвестиций в денежную форму осуществляется путем остановки ведущихся предприятием инвестиционных проектов, продажа объектов незавершенного строительства неустановленного оборудования, а также ликвидация участия в других предприятиях (продажа долей). Перевод инвестиций в денежную форму выполняется после анализа сроков и объемов возврата средств на вложенный капитал: если конкретный инвестиционный проект начнет давать отдачу за пределами периода улучшения финансового состояния предприятия, то его реализация может быть прекращена. Наличие стратегических инвесторов и перспективных технологий может способствовать успешной реализации инвестиционных проектов и выходу предприятия на траекторию устойчивого развития .

Продажа нерентабельных производств и объектов непроизводственной сферы. Многие нерентабельные производственные объекты входят в основную технологическую цепочку предприятия. Поэтому обычно нельзя точно определить, какие из них имеет смысл сохранить, а какие следует ликвидировать. Чтобы уменьшить риск решеия данной задачи необходимо проранжировать производства по степени их влияния на технологический цикл предприятия. Ранжирование можно осуществить экспертным методом, с учетом следующих правил:

В первую очередь необходимо продавать объекты непроизводственной сферы и вспомогателььные производства, использующего универсальное технологическое оборудование, поскольку их функции можно передать внешним подрядчикам;

Во вторую очередь осуществляется продажа вспомогательных производств с уникальным оборудованием, поскольку услуги данных производств можно будет компенсировать засчет их преобретения на рынке;

В третью очередь необходимо избавиться от нерентабельных объектов основного производства, которые находятся в начале технологического цикла, поскольку их функции могут быть переданы внешним поставщикам;

В последнюю очередь отказываются от нерентабельных производств, которые находятся на последней стадии технологического цикла. Эта мера приемлема в основном для предприятий, обладающих несколькими технологическими цепочками, а также для предприятий, полуфабрикаты которых имеют самостоятельную коммерческую ценность и более рентабельны, чем конечная продукция. Ликвидация объектов основного производства допустима лишь как крайняя мера .

Решение задачи восстановления финансовой устойчивости предприятия заключается в максимально быстром снижении неэффективных расходов. Неплатежеспособность предприятия может быть быстро устранена за счет осуществления продажи «ненужных активов».

Основными мероприятиями, обеспечивающими восстановление финансовой устойчивости предприятия, являются:

Выведение из состава предприятия затратных объектов сокращает нерпоизводительные издержки на объектах, которые пока не удалось продать. Решить данную задачу можно путем учреждения дочерних обществ. Дальнейшее финансирование выведенных из состава предприятия объектов исключается .

Совершенствование организации труда и оптимизация численности занятых на предприятии. В неблагоприятный для предприятия период, сокращение персонала становится острой необходимостью. На основном производстве работиков предприятия можно сокращать пропорционально объему выпускаемой подукции. Численность персонала вспомогательных подразделений предприятия и сферы управления меньше зависит от объема выспускаемой продукции. К тому же сокращение численности занятых на предприятии не может происходить одновременно. Необоснованные действия при этом нередко приводяи к нежелательным результатам: оставшийся персонал не справляется с задачами, снижается его мотивация, ухудшается качество труда и т.д.

Экономия фонда зарплаты может быть действенным мероприятием по улучшению финансового состояния предприятия. На большинстве предприятий, находящихся в неустойчивом финансовом положении, существуют доли по заработной плате и выплачивается она нерегулярно. Для экономии фонда заработной платы всем прочим уменьшается заработная плата, но обеспечивется ее регулярная выплата .

Уменьшение текущей финансовой потребности осуществимо только путем реструктуризации долговых обязательств предприятия. Кризисная ситуация несколько облегчает реструктуризацию долгов и оправдывает такие ее формы, которые в нормальном состоянии предприятие не использует.

Выкуп долговых обязательств с дисконтом. Неустойчивое финансовое положение обесценивает долги предприятия, поэтому можно выкупить их со значительным дисконтом и на следующих условиях:

Выкупаются долги, которые непосредственно определяют текущую финансовую потребность предприятия;

Цена выкупа долгов зависит от уровня текущей хозяйственной потребности в оборотных средствах;

Допустимая цена выкупа долгов определяется собственным дисконтом предприятия, т.е. выкуп долгов является инвестиционным проектом .

Конвертация долгов в уставный капитал может быть осуществена за счет расширения уставного капитала (при отсутствии формальных ограничений) и путем уступки собственникам предприятия части своей доли (пакета акций).

Форвардные контракты на поставку продукции по фиксированной цене могут заинтересовать кредитора, если ему можно предложить засчитать долг предприятия перед ним в качестве аванса за долгосрочные поставки данной продукции. В данном случае, контрактая цена продукции должна быть не ниже ее прогнозируемой себестоимости .

Обеспечение финансового равновесия и развития предприятия в длительном периоде возможно только при увеличении денежного потока от его основной деятельности. Основными мероприятиями, обеспечивающими решение данной задачи, являются:

Повышение конкурентных преимуществ продукции;

Увеличение денежного компонента в расчетах;

Увеличение оборачиваемости активов;

Осуществление эффективной инвестиционной политики.

При реализации данных мероприятий необходимо проводить маркетинговые исследования, то есть организовывать деятельность, обеспечивающую превращение потребности покупателей в доходы предприятия. Необходимо создать на предприятии службу маркетинга, которая занималась бы изучением спроса, каналов продукции, а также оценкой возможностей конкурентов. Такой анализ является основой выбора ассортиментаи коммерчески-торговой политики предприятия.

В результате проведения маркетингового анализа предприятие может отказаться от портфеля заказов, не подкрепленных платежеспособным спросом. В производстве должны быть оставлены только те заказы, по которым оплата организована деньгами. Это позволит существенно ускорить оборот денежных средств, и тем самым, улучшит финансовое положение предприятия .

Для того, чтобы не только обеспечить финансовое равновесие, но и усилить свои позиции на рынке, предприятию необходимо осуствлять эффективную инвестиционную политику. Поэтому мероприятия по улучшению финансового состояния предприятия должны быть увязаны с задачей повышения эффективности инвестиционной деятельности, о чем пойдет речь далее.

Совершенствования финансового состояния предприятия зависит от благополучного стечения многих обстоятельств. В рыночной обстановки таких моментов исключительно много. Результативность работы предприятия зависима от множества внешних и внутренних факторов.

В частности, специальное влияние оказывают внешние (не зависящие от деятельности предприятия) и внутренние (зависящие от деятельности предприятия) формы могущества на грядущий итог.

Среди внешних воздействий следует подметить воздействие общественно-экономических факторов всеобщего становления страны (рост инфляции, малоустойчивость налоговой системы, малоустойчивость регулирующего права, снижение яруса реальных прибылей населения, рост безработицы), рыночных факторов (снижение емкости внутреннего рынка, усиление монополизма на рынке, малоустойчивость валютного рынка, рост предложения товаров-субститутов).

Спектр внутренних форм воздействия на грядущий итог работы предприятия больше огромен. Сюда относят такие факторы как управленческие (высокий ярус торгового риска, неудовлетворительное умение конъюнктуры рынка, неэффективный финансовый менеджмент, дрянное управление издержками производства, неимение эластичности в управлении, неудовлетворительно добротная система бухгалтерского учета и отчетности), производственные (необеспеченность солидарности предприятия как имущественного комплекса, устаревшие и изношенные основные фонды, низкая продуктивность труда, высокие энергозатраты, перегруженность объектами общественной сферы) и рыночные (низкая конкурентоспособность продукции, связанность от ограниченного круга подрядчиков и клиентов).

Воздействие всех этих факторов снижает вероятность приобретения планируемого финансового итога в различной мере. В любом случае появляется обстановка опасности благоприятного финансового расположения организации. В таком случае нужна финансовая стабилизация, которая на предприятии в условиях сложившейся обстановки ступенчато осуществляется по трем этапам, представленным на рисунке 9.

Устранение неплатежеспособности может и должно осуществляться мерами, не приемлемыми с позиций обыкновенного управления. Антикризисное управление допускает всякие потери (в том числе и грядущие), ценой которых дозволено добиться поправления платежеспособности предприятия сегодня. Наступление неплатежеспособности обозначает превышение расходования денежных средств над их поступлением в условиях отсутствия запасов покрытия, то есть образуется «кризисная яма».

В данный момент почаще каждого и начинаются «задачи» с кредиторами предприятия. Кредиторы, пытаются воротить свои средства путем арестов имущества. Все средства, поступающие на счет предприятия, механически блокируются и списываются в пользу кредиторов, действие предприятия замораживается, а штрафы и пени продолжают начисляться.

Сущность данного этапа стабилизационной программы заключается в маневре денежными потоками для заполнения обрыва между их расходованием и поступлением.

Маневр осуществляется как теснее полученными и материализованными в активах предприятия средствами, так и теми, что могут быть получены, если предприятие переживет коллапс. Заполнение «кризисной ямы» может быть осуществлено и увеличением поступления денежных средств (максимизацией), и уменьшением нынешней спросы в оборотных средствах (экономией).

В качестве мероприятий стабилизационной программы, обеспечивающих решение этой задачи, могут быть подмечены указанные ниже меры.

- 1. Увеличение денежных средств основано на переводе активов предприятия в денежную форму. Это требует решительных и зачастую шокирующих обыкновенного начальника предприятия шагов, потому что связано со существенными потерями. Способы определения приемлемого яруса потерь (дисконта) в данной работе не рассматриваются, впрочем подметим, что потери неотвратимы.

- 2. Продажа краткосрочных финансовых вложений - особенно примитивный и сам собой навязывающийся шаг для мобилизации денежных средств. Как водится, на кризисных предприятиях он теснее совершен. Еще одно примечание. В условиях фактической стагнации фондового рынка дисконт при продаже дорогих бумаг безрезультатно рассчитывать - они идут по той цене, по которой их готовы приобрести.

- 3. Продажа дебиторской задолженности также очевидна и предпринимается в текущее время многими предприятиями. Особенность этой меры в границах стабилизационной программы заключается в том, что дисконты тут могут быть значительно огромнее, чем представляется начальству кризисного предприятия. В некоторых случаях расчетный дисконт может составлять чуть менее 100 %, что, как и в случае с краткосрочными финансовыми вложениями, обозначает продажу по всякий предлагаемой цене.

- 4. Низкая оборачиваемость оборотного капитала предприятия. В данном случае нужно убыстрение оборачиваемости оборотных средств предприятия за счет нормирования резервов.

Сущностью поправления финансовой стабильности предприятия является в основном максимально стремительное и коренное снижение неэффективных затрат.

Правда неплатежеспособность предприятия может быть устранена в течение короткого периода за счет осуществления продажи «непотребных» активов, поводы, генерирующие неплатежеспособность, могут оставаться непоколебимыми, если не будет восстановлена до неопасного яруса финансовая стабильность предприятия. Это дозволит устранить угрозу банкротства не только в коротком, но и в касательно больше продолжительном интервале времени.

Может иметь действенный итог улучшение организации труда и оптимизация численности занятого персонала на предприятии. В докризисной обстановки на большинстве предприятий отслеживается избыточная количество персонала, и в период коллапса сокращение персонала становится острой необходимостью, а это нелегкая задача.

Если на основном производстве работников дозволено уменьшать пропорционально объему выпускаемой продукции, то персонал вспомогательных подразделений и сферы управления менее грациозен (охранять предприятие, к примеру, нужно самостоятельно от объема выпускаемой продукции).

Сокращение не может протекать единовременно. Надобна, следственно, осторожность при увольнении персонала, отказе от выплаты доплат и надбавок, снятии общественных льгот (обед, больница и т.п.). Откровенные действия в этой сфере неоднократно приводят к печальным итогам: оставшийся персонал не в состоянии совладает с круто увеличившимся объемом работ, падает увлеченность в добротном исполнении функций.

Дорогие бумаги, не принадлежащие организации, но находящиеся в ее пользовании либо распоряжении в соответствии с условиями договора, принимаются к учету в оценке, предусмотренной в договоре.

Вторым этапом является переоценка финансовых инвестиций. Изначальная стоимость финансовых инвестиций, по которой они приняты к учету, может изменяться. Для целей дальнейшей оценки финансовых инвестиций они разделяются на две группы:

- - инвестиции, по которым может быть определена нынешняя рыночная стоимость (получение акций и др.);

- - инвестиции, по которым рыночная стоимость не определяется (взносы в уставные капиталы других организаций, предоставленные ссуды, уступленная дебиторская долг, облигации и др.).

Финансовые вложения первой группы отражаются в бухгалтерской отчетности на конец отчетного периода по нынешней рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Такие корректировки могут производиться ежемесячно либо ежеквартально. Итоги корректировки списываются на финансовые итоги торговой организации в качестве операционных прибылей и затрат.

Финансовые инвестиции 2-й группы отражаются в бухгалтерском учете и отчетности по изначальной стоимости. При этом по долговым ценным бумагам разрешается разницу между изначальной и номинальной стоимостью равномерно списывать на финансовые итоги торговой организации и уменьшение либо увеличение затрат некоммерческой организации.

Помимо того, по долговым ценным бумагам и предоставленным займам организации могут составлять расчеты их оценки по дисконтированной стоимости без осуществления записей в бухгалтерском учете.

Третьим этапом является оценка финансовых инвестиций при их выбытии (погашении, продаже, безвозмездной передаче, передаче в счет взноса в уставный капитал иной организации и пр.). Финансовые активы, по которым определяется нынешняя рыночная стоимость, оцениваются на момент выбытия исходя из последней оценки.

Финансовые инвестиции, по которым нынешняя рыночная стоимость не определяется, в момент выбытия оценивают одним из следующих методов:

- - по изначальной стоимости всякой единицы учета;

- - по средней изначальной стоимости;

- - по изначальной стоимости первых по времени получения финансовых вложений (метод ФИФО).

По изначальной стоимости всей единицы учета списывают взносы в уставные капиталы других организаций (за исключением акций акционерных обществ), предоставленные иным организациям ссуды, депозитные взносы в кредитных организациях, дебиторскую долг, приобретенную на основании уступки права требования.

Дорогие бумаги при их выбытии могут оцениваться по средней изначальной стоимости, которая определяется по всякому виду дорогих бумаг по данным об их стоимости и числе на предисловие месяца и поступившим в течение месяца ценным бумагам.

Способ ФИФО (1-й - на приход, 1-й - на продажу) - это способ, при котором учетная стоимость продаваемых дорогих бумаг определяется с учетом их стоимости в последовательности поступления на равновесие с учетом стоимости дорогих бумаг на предисловие отчетного периода;

Контроль финансовых инвестиций ведется на счетах подраздела 1100 «Краткосрочные финансовые инвестиции» и 2000 «Долгосрочные финансовые инвестиции».

Эти счета энергичные, трудные, основные. По дебету этих счетов записывают остатки финансовых инвестиций на предисловие и конец месяца, операции по увеличению инвестиций; по кредиту - операции по уменьшению финансовых инвестиций.

Аналитический контроль долгосрочных и краткосрочных финансовых инвестиций ведется по видам инвестиций и объектам, в которые осуществлены эти инвестиции (предприятиям-продавцам дорогих бумаг, предприятиям-заемщикам и т.п.). При этом построение аналитического учета должно обеспечить приобретение данных о финансовых инвестициях на территории страны и за рубежом.

Краткосрочные финансовые инвестиции могут учитываться в бухгалтерском балансе либо по объективной стоимости, либо по наименьшей оценке из покупной и объективной стоимости.

Если краткосрочные финансовые инвестиции учитываются по объективной стоимости, то появляется надобность периодично рассматривать метаморфозы этой стоимости, следя, к примеру, за данными котировки имеющихся инвестиций на фондовой бирже.

Если инвестиции не стержневой вид деятельности, то объективная стоимость определяется на отчетную дату. Если инвестиции - стержневой вид деятельности, то объективная стоимость определяется периодично. Метаморфоза стоимости краткосрочных финансовых инвестиций в сторону увеличения сознается как доход, а в сторону уменьшения - как расход в том отчетном периоде, в котором появились эти метаморфозы.

Происходит снижение мотивации персонала и связанное с этим ухудшение качества труда. Теснее не интересы фирмы, а поиск иной работы стоят во главе угла поведения работника. Да, к тому же, работники нередко примитивно начинают разворовывать предприятия, таким образом, компенсируя снижение прибылей.

Совместно с тем экономия фонда зарплаты при ее умелом проведении может стать действенным фактором антикризисного управления.

Многие внешние руководящие пользуются теперь тем, что на большинстве предприятий существуют задолжности по заработной плате перед работниками и выплаты ее происходят не регулярно.

Так, в 1-й же месяц объявляется, что каждом рабочим уменьшается заработная плата, но с условием ее регулярной выплаты. Такая политика помогает чураться противостояния между трудовым коллективом и новым руководящим.

Уменьшение нынешней финансовой надобности на практике оно осуществимо только через те либо иные формы реструктуризации долговых обязательств, что зависит от добродушной свободы кредиторов предприятия. Сама по себе реструктуризация долгов не является специфическим инструментом антикризисного управления, потому что может использоваться и при касательно удачном состоянии предприятия-должника. Впрочем кризисная обстановка, с одной стороны, несколько облегчает реструктуризацию долгов, а с иной - оправдывает такие его формы, которые в типичном состоянии неудовлетворительны.

Таким образом, следует подметить, что в качестве основных направлений совершенствования финансового расположения предприятия могут быть использованы комплексы мероприятий по устранению неплатежеспособности, поправлению финансовой стабильности и обеспечению финансового баланса в долгом периоде.

Комплекс локальных мероприятий, направленных на улучшение финансового состояния предприятия включает в себя мероприятия по повышению эффективности управления и обеспечение устойчивой реализации, и ускорение оборачиваемости оборотных средств.

Целью осуществления локальных мероприятий финансового оздоровления является обеспечение устойчивого финансового положения предприятия, которое проявляется в стабильности поступления выручки от реализации, повышении рентабельности продукции. Данный комплекс мероприятий отражает суть антикризисного менеджмента на предприятии.

В первый блок мероприятий включаются следующие мероприятия:

1. По снижению себестоимости, которая включается в себя:

- уменьшение накладных расходов за счет упрощения структуры управления и приведения численности управленческого персонала в соответствии с объективной производственной необходимостью

- улучшение работы снабженческой службы предприятия, максимально возможное сокращение посреднических структур, что позволит удешевить потребляемое сырье и материалы и поставлять на предприятие более технологически и экономически эффективные его виды.

- усиление контроля за качеством оказываемых услуг, устранения их повторного оказания

- сокращение расходов на обслуживание оборудования и уменьшение налога на имущество

- в качестве источника сокращения затрат, а также получения дополнительного дохода может использоваться сдача в аренду неиспользуемых площадей и основных средств. Особенно актуальным данное мероприятие может стать для предприятий оптовой и розничной торговли.

- введение персональной ответственности за использование материальных ресурсов, а также заданий по снижению затрат для всех отделений и служб предприятия.

- оптимизация налогообложения

- выбор учетной политики предприятия

- минимизация затрат по коммунальным платежам

2. По повышению эффективности управления персоналом через:

-приведение в соответствие профессионально-качественного уровня персонала инновационным процессам предприятия

- управление производительностью труда

- планирование и маркетинг персонала, управление наймом и учетом персонала

- управление трудовыми отношениями, развитием персонала, обеспечение нормальных условий труда

- управление мотивацией поведения персонала

3. По реорганизации управленческих структур через структурную пресройку в целях обеспечения эффективного распределения использования всех ресурсов предприятия, заключающаяся в создании комплекса бизнес-единиц на основе разделения, соединения, ликвидации действующих и организации новых структурных подразделений, присоединения к предприятию других предприятий и др.

Второй блок мероприятий направлен на обеспечение устойчивой реализации и ускорения оборачиваемости оборотных средств включает следующие мероприятия:

1. Поиск новых видов продукции или повышении конкурентоспособности уже выпускаемой. Проведение комплекса маркетинговых мероприятий с целью продвижения или поиска перспективной рыночной ниши. Сюда входят следующие управленческие действия:

- развитие службы маркетинга на предприятии

- определение своих преимуществ и недостатков, также преимуществ и недостатков у конкурентов

- выявление намечающихся изменений на рынке, поиск путей реагирования на влияние внешних факторов

- анализ внутренней информации о заказах и продажах, актуальности продукции, возврате продукции, емкости рынка

- изучение покупателей с точки зрения потребностей населения, работа с внешними источниками информации

- разработка рекомендаций по установлению «вилки цен» на продукцию, участие в разработке и осуществлении гибкой ценовой политики отдела сбыта.

Данные управленческие мероприятия позволяют выявить те виды продукции, которые пользуются спросом на рынке, своевременно заметить снижение цен или увеличение спроса на данную продукцию, и на основании этой информации скорректировать свою производственную программу, выяснив причины изменения спроса, произвести соответствующие изменения в выпускаемой продукции, перейти в случае необходимости на выпуск новой продукции. Проведение подобных мероприятий также позволит постоянно следить за деятельностью конкурентов и, в случае необходимости, принимать необходимые меры для повышения конкурентоспособности выпускаемой продукции, улучшения ее сбыта, что позволит всегда быть на один шаг впереди конкурентов.

Это неизбежно приводит к снижению запасов готовой продукции на складе, ускорению оборачиваемости оборотных средств предприятия и вместе с увеличением выручки от реализации к улучшению его финансового состояния.

2. Взыскание дебиторской задолженности предполагает следующие управленческие действия:

- увеличение доли предоплаты за реализуемую продукцию

- активизировать работу юридической службы по взысканию просроченной части задолженности

Проведение подобных мероприятий позволит предприятию повысить долю денежных средств, ускорить оборачиваемость оборотных средств предприятия, что непремено скажется на его финансовом состоянии.

3. Смена изношенного оборудования или замена активов под новую продукцию, включает в себя мероприятия по приобретению более универсального оборудования, которое позволит предприятию при необходимости диверсифицироваться

4. Выбор правильной сбытовой политики.

-использование в процессе реализации продукции информации о наиболее благоприятных для реализации регионах, полученной в отделе маркетинга в результате проводимых исследований.

- налаживание прямых связей с потребителями продукции и максимальное сокращение посреднических услуг

-открытие собственных магазинов

Проведение подобных мероприятий позволит значительно снизить цены на выпускаемую продукцию, так как будут отсутствовать многократные наценки, производимые посредническими организациями, такое снижение цен не может не сказаться на конкурентоспособности выпускаемой продукции. Реализация же продукции в регионах, которые отмечены как имеющие повышенный спрос, также позволит увеличить реализацию.

На основе синтетической оценки финансового состояния деятельности предприятия нужно определить приоритеты и конкретные меры его совершенствования.

Первоочередным направлением совершенствования финансового состояния предприятия является преодоления средней степени банкротства. Согласно синтетической оценке табличным способом определили, что предприятию необходимо изыскать возможности для погашения недостатка имеющихся оборотных активов для обеспечения краткосрочных обязательств. Для перехода из средней степени в низкую степень вероятности банкротства по нескорректированному показателю необходимо погасить недостаток в размере 1 557 185 тыс. руб. Для улучшения ситуации в целом должны повысить оборачиваемость дебиторской задолженности, что приведет к росту денежных средств, которыми можно воспользоваться для оплаты кредиторской задолженности и сокращению краткосрочных обязательств.

Вертикальная синтетическая оценка коэффициентным способом выявила, что большинство коэффициентов финансового состояния предприятия соответствует нормальным ограничениям. Но важным направлением улучшения финансового состояния предприятия является повышение оборачиваемости имущества и капитала предприятия.

Горизонтальная синтетическая оценка платежеспособности и кредитоспособности свидетельствует о том, что и платежеспособность и кредитоспособность на предприятии за анализируемый период улучшилась. Горизонтальная синтетическая оценка имущества, капитала, финансовых результатов, свидетельствует о том, что и состояние имущества, и эффективность использования капитала, и финансовые результаты к концу анализируемого периода улучшились. Но деловая активность предприятия оставляет желать лучшего.

Общая синтетическая оценка финансового состояния предприятия констатирует о том, что за анализируемый период произошло общее улучшение финансового состояния предприятия. Но присутствуют определенные проблемы, которые нужно обязательно решать, чтобы это состояние в дальнейшем не ухудшилось.

Полученная в ходе анализа информация используется при финансовом планировании на предприятии. Предприятию необходимо разработать и внедрить систему финансового планирования, которая позволит компании осуществлять прогнозирование и контроль за изменением показателей ее деятельности, сохранить положительные тенденции и вовремя устранить возникающие проблемы.

Заключение

Финансовое состояние – это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Однако цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но еще и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии именно на данном предприятии. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

Анализ финансовой деятельности предприятия тремя различными способами позволяет комплексно обследовать это предприятие и сделать выводы.

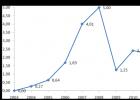

Так графический способ помогает оценить визуально степень вероятности банкротства. Коэффициентный способ позволяет оперировать цифровыми данными и делать конкретные выводы о финансовом состоянии предприятия. Табличный способ позволяет отследить тенденцию изменений финансовой деятельности предприятия.

На основании полученных данных тремя разными способами выполнен синтетический анализ, сделаны выводы о финансовом состоянии предприятия и причинах улучшения состояния.

Финансовое состояние исследуемого предприятия в целом улучшается, но присутствуют определенные проблемы Это подтверждается данными, полученными после анализа тремя способами: внеоборотные активы уменьшились, рентабельность капитала повысилась, кругооборот средств замедлился, валюта баланса выросла, выручка от продаж низкая.

Анализ ликвидности предприятия показал, что у предприятия достаточно наиболее ликвидных активов для погашения наиболее срочных обязательств. Вероятность банкротства средняя. Платежеспособность предприятия к концу периода нормальная. Доля собственного капитала в структуре капитала низкая. Резервы: ускорение оборачиваемости дебиторской задолженности, повышение общей оборачиваемости капитала, фондоотдачи внеоборотных активов, привлечение долгосрочных заемных средств.

Список используемой литературы

1. Бланк И.А. Основы финансового менеджмента. В 2-х т. – 3 изд. – К.: Эльга, Ника-Центр, 2007.

2. Володин А.А. Управление финансами (Финансы предприятий): Учебник. – М.: ИНФРА-М, 2006. –

3. Жилкина А.Н. Управление финансами. Финансовый анализ предприятия. Учебник. - М.: ИНФРА-М, 2007.

4. Ковалева А.М. Финансы и кредит. Уч. пособие/Колл. авт. под ред. А.М. Ковалевой. - М.: Финансы и статистика. 2006.

5. Поляк Г.Б. Финансы. Денежное обращение. Кредит.: Учебник.: ЮНИТИ-ДАНА, 2008.

6. Самсонов Н.Ф. Финансы: Учебник./ Колл.авт.под ред. Н.Ф. Самсонова – М.: Высшее образование, Юрайт-Издат, 2009. – 335–385с.

Похожие статьи